こんにちは!アロージョです!

今回は、積立nisaについて月1万円からの積立についてまとめました。

もしかしたら、あなたも投資って言葉を聞くと、大きな金額がないと意味がないというイメージがありませんか?

しかし、個人的には、積立nisaは月1万円からの投資でも意味はあると思っています。

なぜなら、長期運用する投資手法なので始めの金額は無理のない範囲で行うべきだからです。

ちなみに、月1万円の積立を20年間行った場合約200万円の利益が出ます。

毎年、12万円投資して、10万円稼いでくれると考えると結構大きいですよね?

※実際は違います。投資額が増えることにより利益額が増える関係でそう計算できるだけです。

記事では、積立nisaを月1万円から投資した場合の具体的な金額変化や、オススメの銘柄など初心者向けに1からまとめているので、ぜひ最後までご覧ください!

目次

積立nisaを月1万円から始めた場合、いくらになるのか?利率別に紹介

おそらく、記事をご覧のあなたは、これから積立nisaを始めようと思っていませんか?

おそらく、記事をご覧のあなたは、これから積立nisaを始めようと思っていませんか?

そして、月1万円から始めようと思っていますよね?

まず、月1万円で積立nisaを行った場合、将来的にあなたの資産がいくらになるのか?

こちらの3パターンに分けて紹介していきます。

・利率3%の場合

・利率5%の場合

・投資額が非課税枠を使い切っている場合(3万3,333円)の場合

下記でそれぞれ紹介していきますね!

利率3%の場合

※転載元:金融庁資産運用シミュレーションページ

元本:約2,400,000円

総額:3,283,020円

利益:約883,000円

これを見て、物足りないと思った方は投資額を増やした方がいいでしょう。

逆に、十分と感じた方は月1万円の投資で問題ないです。

但し、利率を3%と低めに設定しているので、購入銘柄は債権割合が多いものが想定されるでしょう。

もし、あなたが20~30代の場合、もうちょっとリスクを負った株式が多い銘柄を選択できるので利益は増えると思います。

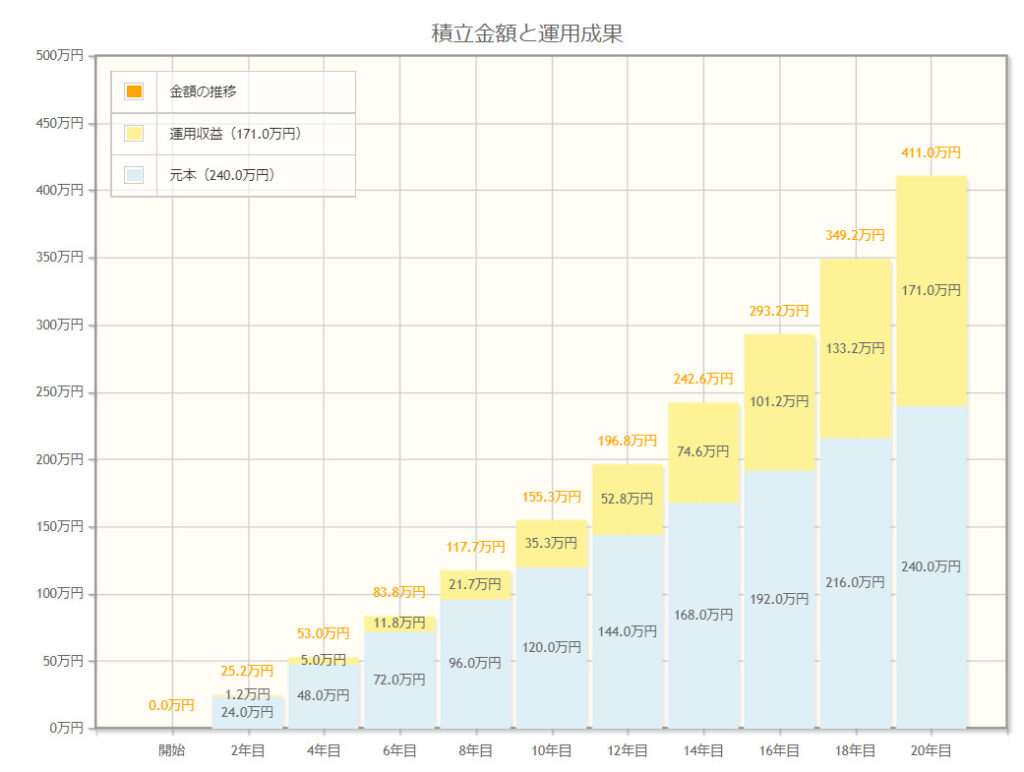

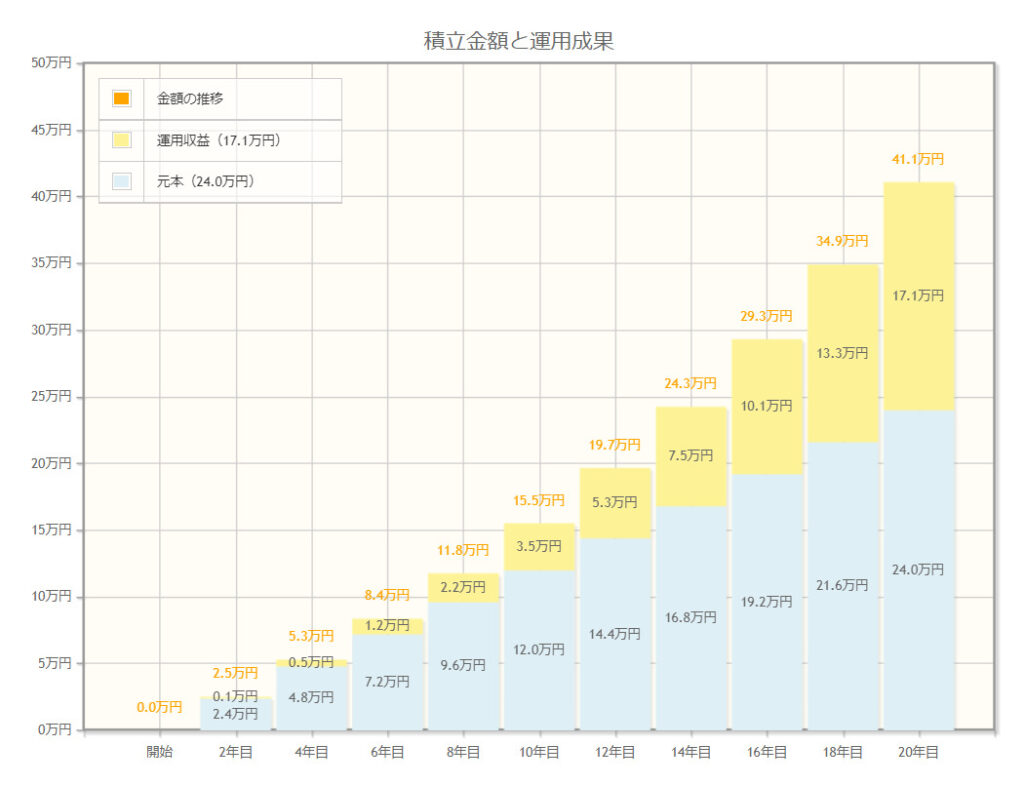

利率5%の場合

※転載元:金融庁資産運用シミュレーションページ

元本:約2,400,000円

総額:4,110,337円

利益:約1,710,000円

利率が2%変わっただけで、利益額は倍になりましたね。

基本的に、積立nisaでの投資は

・利率

・投資額

・投資期間

この3つの値が大きければ大きいほど稼いでくれます。

というわけで、次に仮にあなたの投資額が、積立nisaの限度額である、3万3,333円の場合を見てみましょう。

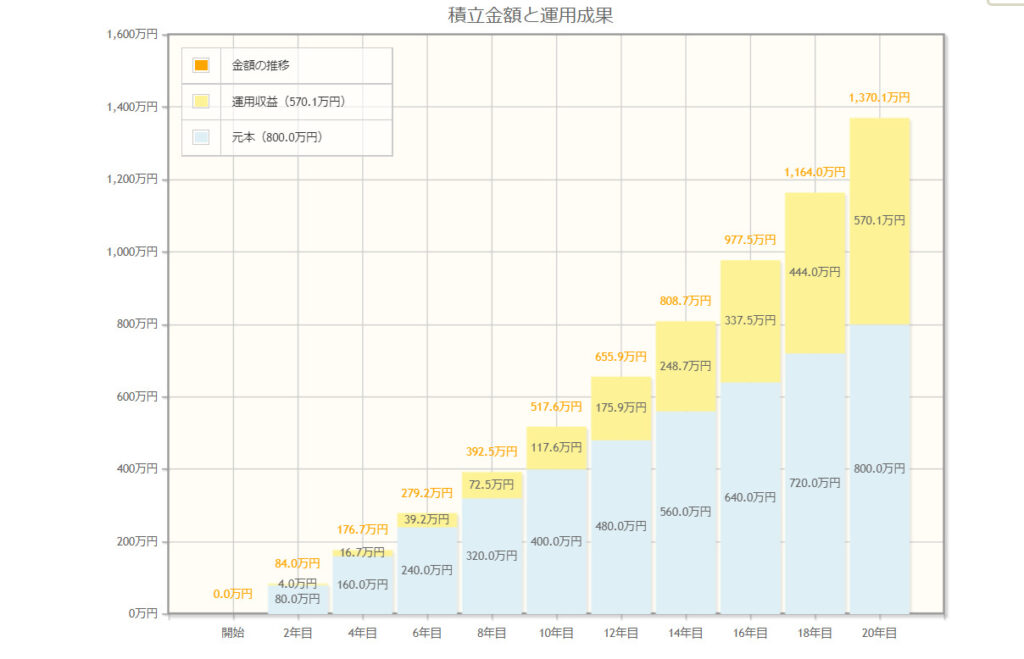

投資額が非課税枠を使い切っている場合(3万3,333円)の場合

※転載元:金融庁資産運用シミュレーションページ

元本:約8,000,000円

総額:13,700,985円

利益:約5,701,000円

総額が一千万円を超えてきましたね。

利益も月1万円/利率5%と比較しても、約3倍です。

このように、投資額を増やすと利益額は増えます。

もちろん、損失や元本割れのリスクの影響も高くなってしまいますが、基本的に長期で投資をする積立nisaでは損失の可能性は限りなく低いでしょう。

ここまでで、積立nisaで1万円を投資した場合の将来いくらになるのか?はイメージできたと思います。

下記からは、そもそもの積立nisaの制度や、全体的なメリットやデメリットを比較していきますね!

そもそも積立nisaとは?

改めて、積立nisaについてどんなものか?紹介しておきますね!

十分理解している!というそこのあなた!飛ばしちゃってください笑

積立nisaを正式に伝えると、2018年1月からスタートした積立投資専用の少額投資非課税制度のことを指します。

非課税制度のため、節税を行いながら資産形成ができる制度です。

また、積立nisaで投資できる金融商品は、金融庁による一定の基準をクリアした投資信託・ETF(上場投資信託)です。

このことから、初心者でも安心して投資活動ができる制度と言えます。

更にこちらの6点について

・積立nisaの特徴

・一般nisaとの違い

・iDecoとの違い

・保険との違い

・貯金との違い

・現在開示されている将来的な積立nisaの制度

下記でそれぞれ紹介していきますね!

積立nisaの特徴

最大の特徴は、購入投資信託の売却益が購入から20年間非課税になる点です。

最大の特徴は、購入投資信託の売却益が購入から20年間非課税になる点です。

そして、その枠が1年間を1回として、20回分あります。

ちなみに、年間の投資可能額が40万円です。

このことから、MAXで枠を使い切れば、800万円分の投資に対する売却益が非課税になります。

一般nisaとの違い

nisaと聞くと、一般nisaの存在を思い出す方もいらっしゃると思うので違いを紹介しておきます。

一般nisaとの違いは、全部で4つです。

・非課税期間

積立nisaが20年間に対して、一般nisaは5年間が非課税期間です。

・年間投資金額

一般nisaは年間投資額120万円と範囲が広いです。

・取扱商品

一般nisaは金融庁による一定の基準をクリアをしてない商品も取り扱っています。

・投資方法

積立nisaは定期・継続的な積立のみに対し、一般nisaの投資方法に制限はないです。

違いからもお分かりのとおり、一般nisaはどちらかというと、短期回収でかつ一定以上の投資知識がある方向けの投資活動になります。

また、一般nisaは金融庁による一定の基準クリアをしてない商品が存在しています。

そのため、より投資知識がある方向けの制度でしょう。

以上の点から、初心者の方は積立nisaの方がオススメです。

※ちょっとした豆知識ですが、イギリスに既にあったISA制度の日本版という理由でNISAという名称になってます。

iDecoとの違い

iDecoとの違いは2点になります。

・所得税控除の有無(iDecoあり・積立nisaなし)

・解約、一時的に投資を止められるかどうか(iDecoなし・積立nisaあり)

こちらの2点が違いです。

どちらも一長一短ですが、解約や一時的に投資を止められる点で、積立nisaの方がより初心者向けの制度かと思います。

保険との違い

積立nisaは資産運用の1つなので、財形貯蓄型の保険と比較する人もいるでしょう。

積立nisaは資産運用の1つなので、財形貯蓄型の保険と比較する人もいるでしょう。

結論、違いは金利差です。

・一般的な財形貯蓄:0.1%以下の金利

・積立nisa:3~7%ほどの金利

このように差は一目瞭然です。

仮に、20年月10,000円をそれぞれに回した場合

・財形貯蓄型保険:2,424,059円(利益24,000円)

・積立nisa:4,110,337円(利益1,710,000円)

※金利5%※金融庁、資産運用シミュレーターを活用

このように約170万円の差が出ます。とんでもない差ですよね?

ただし、積立nisaの場合、損失の可能性があるのでその点は財形貯蓄の方が優れているでしょう。

しかし、引き出せないデメリットを考えるとまだ、貯金の方がましかと思います。

ちなみに、筆者としては、同じ長期でお金を利用するなら金利の差から、積立nisaを選びます!

貯金との違い

貯金との違いは2つあります。

貯金との違いは2つあります。

・金利

・即引き出せるかどうか?

財形貯蓄型保険と同じく、貯金も利率は低いです。

ちなみに、国内最大金利であるあおぞら銀行であっても、年利0.2%です。

このため、運用した場合の結果は、先ほどの財形貯蓄型保険とほとんど変わらない値動きでしょう。

逆に言えば、財形貯蓄型保険と積立nisaとは違い、貯金は好きな時に引き出すことができます。

※普通預金の場合に限る

そのため、急な出費や有事の際の出費のために貯金はあってもいいでしょう。

実際に筆者は、一定額の貯金(100万or給料3か月分)を達成してから、積立nisaへの満額投資を行っています。

やはり、資産運用という観点から最終的には利率の良い積立nisaを利用するのが良いでしょう。

現在開示されている将来的な積立nisaの制度

※確定事項ではありません。あくまで将来に向けての情報発表段階です。

※確定事項ではありません。あくまで将来に向けての情報発表段階です。

7月に日本証券業協会が発表した内容ですが、積立nisaの投資枠の拡充を今後予定しているとのことです。

【非課税枠】

現行:年間40万円

将来:年間60万円

【非課税期間】

現行:20年間

将来:無制限

さらに、ジュニアNISAが2023年に廃止されることから、積立nisaを未成年者に開放する予定とのことです。

繰り返しになりますが、確定事項ではありません!

しかし、このような情報発表は積立nisaをこれから始めようと考えている方にはいいニュースですね!

積立nisaのメリット・デメリット

基本的にメリットが多い積立nisaですが、もちろんデメリットも存在します。

基本的にメリットが多い積立nisaですが、もちろんデメリットも存在します。

メリット

・運用益に課税されない

・100円からでも始められる

・売買に関してタイミング判断が不要

・長期運用での投資可能

・クレカ決済で積立金額×1%前後のポイントがもらえる

デメリット

・元本割れの可能性あり

・購入できる投資信託の商品数が少ない

・購入枠限度額が年間40万円

・少額投資だと増えない

・20年過ぎると損失であっても課税される

メリット

・運用益に課税されない

・運用益に課税されない

繰り返しになりますが、積立nisaでは、購入した銘柄が20年間非課税になります。

実は、基本的な通常の投資では利益に対して20.345%の税金が発生します。

このことから、通常の投資を同額で比較すると、運用益に課税されない分、手元に残るお金が税金分メリットになります。

例:100万円の利益が出た場合

1000万投資信託を購入し、価値が1100万になった場合

通常投資 :100万円×20.345%(税率)=約80万円の利益

積立nisa :100万円×0%(非課税)=100万円の利益

・100円からでも始められる

証券会社にもよりますが、積立nisaは100円から始められます。

この、100円から始められるのは損失リスクが低いというメリットがあるかと。

もしかしたら、投資という単語から、ある程度の資金が必要と思う方も多いでしょう。

再度お伝えしますが、積立nisaは100円という少額から始められるので低リスクで、投資を経験できるのは大きなメリットでしょう。

・売買に関してタイミング判断が不要

積立nisaは1度積立設定すれば、放置するだけで毎月投資ができます。

理由としては、積立nisaの決まりとして、一括の投資はできないからです。

具体的には毎日〜毎月などあなたに合わせた積立頻度を選べます。

このことからも、決めた頻度で淡々と購入するだけで購入タイミングを判断する必要がなく気軽にできるのはメリットです。

・長期運用での投資可能

前述のとおり、積立nisaで投資できる金融商品は、金融庁による一定の基準をクリアした投資信託・ETF(上場投資信託)です。

特徴として、

| 販売手数料 | 無料 |

| 信託期間(投資信託の運用が行なわれる期間) | 20年以上 |

| 分配金頻度(支払いの頻度) | 毎月ではない |

| コスト(信託報酬) | 低水準 |

という、細かいルールから投資できる先が絞られています。

何度も繰り返しますが、積立nisaは投資期間が20年以上と長期です。

20年間手数料が無料というのは、手数料有りと比較して運用成績に大きな差が出ます。

以上の点からも、積立nisaは低コストで長期投資に最適な形になっているのがメリットになります。

・クレカ決済で積立金額×1%前後のポイントがもらえる

証券会社によりますが、毎回の支払いをクレジットカードで決済できるのはメリットです。

これにより、最初から実質利回りを+1%前後増やせます。

なぜなら、クレジットカードで購入することで、カード会社から購入費分のポイントが付与されるからです。

というわけで、クレカで決済できるのは大きなメリットでしょう。

例:1年間での比較

【口座引き落としで投資信託を購入して1年後】

40万円(投資信託購入額)×5%(平均運用利益率)=42万円

【クレジットカードで投資信託を購入して1年後】

40万円(投資信託購入額)×5%(平均運用利益率)=42万円

40万円(投資信託購入額×1%(カード平均ポイント付与率)=4000ポイント

以上の通り、ポイント付与分実質利回りが+1%になってますよね?

購入しながら、資産を増やすことができるのでクレカ購入は非常にオススメです。

デメリット

・元本割れの可能性あり

・元本割れの可能性あり

購入できる投資信託は、元本が保障されているわけではありません。

あくまで、金融庁により厳選されているというだけです。

なので、可能性として運用中や売却時に元本割れするかもしれません。

しかし、運用期間20年を過去の実績で見ると世界経済は右肩上がりで成長しています。

そのため、ほとんど元本割れはないと思ってもらって大丈夫です。

・購入できる投資信託の商品数が少ない

繰り返しになりますが、積立nisaで購入できる投資信託は金融庁の基準をクリアしたもののみです。

言い換えると、基準が厳しいので購入できる投資信託が少なくなります。

このことから、話題になった銘柄を購入できない可能性もあるでしょう。

しかし、そういった投資信託は短期的に利益があがりやすいです。

もし、どうしても購入したい銘柄があるのであれば、一般nisaや通常の株取引での購入が適切でしょう。

・購入枠限度額が年間40万円

積立nisaは資産が多くある人には不向きになります。

理由は非課税枠は年間40万円しか購入できないからです。

というわけで余剰資金が年間40万円以上ある方は積立nisaで満額投資後、別の投資も行いましょう。

投資知識がない方は一旦、一般nisaで資産を運用するのがオススメです。

積立nisaとは多少の違いはありますが、細かい知識がなくできます。

・少額投資だと増えない

基本的に投資は大きい金額ほど、利益額も大きくなり、少額投資の場合利益は小さくなります。

このため、少額投資では大きな利益は期待できないでしょう。

しかし、同時に投資の期間も利益を増やす大きな要因です。

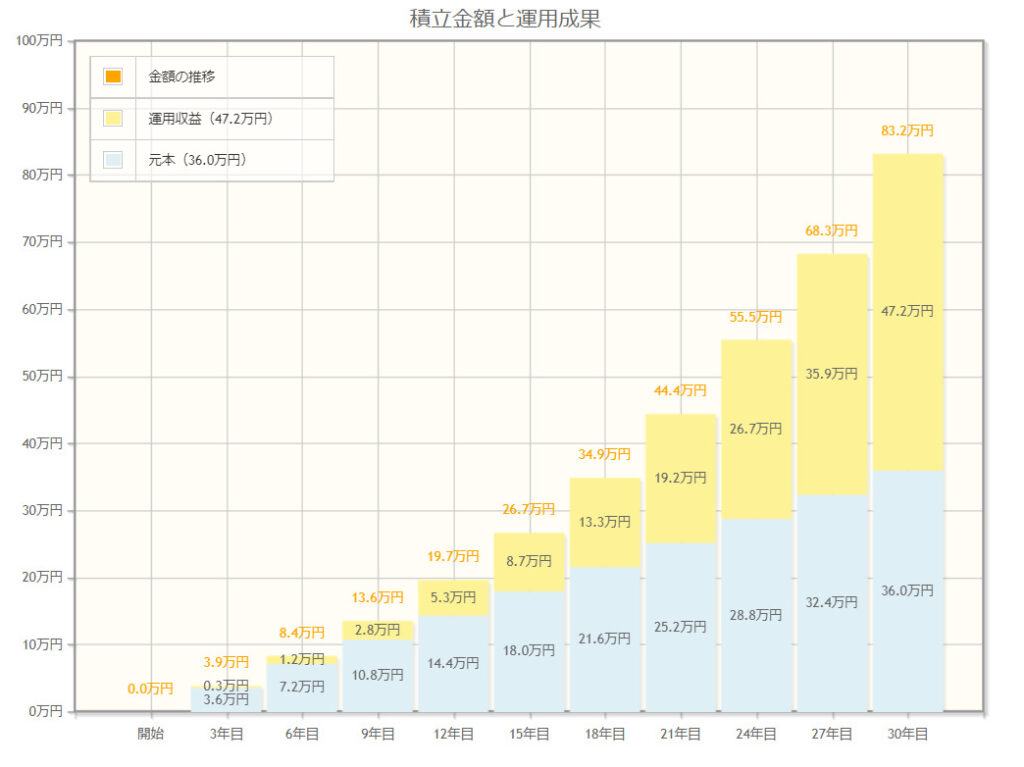

例を出すと仮に、月1,000円を20年間と30年間の投資をしたと比較すると

※金利5%

20年間

総額:411,034円

利益:171,000円

30年間

総額:832,259円

利益:472,000円

利益額の差は2倍以上です。

もちろん、元本の差はありますが、総額の占める利益率の差からも長期で投資を行う方がいいということはお分かりいただけると思います。

もちろん、少額投資でのリターンは少ないですが、少額でも早めに投資を始めたほうがメリットがあるということは理解していただけると。

・20年を過ぎると損失であっても課税される

積立nisaは購入から20年間利益に対して税金が課されないというのが大きなメリットです。

しかし、逆に言えば運用から20年以上たつと課税されます。

このため、見出しのように損失があった場合でも課税が発生するという事象が存在します。

例をあげると

投資額:50万円

運用期間:21年

現在の評価額:40万円

その後、9万円以上の利益が出て、元本ギリギリまで価値が回復した場合であっても、非課税期間を過ぎているので9万円に対して課税が発生します。

この結果、損をして更に課税されるという可能性があるという感じです。

ただし、基本的に長期で運用すれば損失になる可能性は限りなく低いので、可能性があるということだけ頭に入れておいていただければ大丈夫かと思います。

積立nisaは1万円の積立で意味があるか否か?

繰り返しになりますが、意味はあるでしょう。

繰り返しになりますが、意味はあるでしょう。

なぜなら、投資は投資期間が長くなるほど、利益が増える仕組みになっているからです。

ただし、ゆくゆくは満額投資をオススメしています。

理由は、投資額が大きいほど、利益が増えるからです。

大切なのは、利益を増やすためにどう投資をするかでしょう。

ちなみに今、1万円から積み立てている場合のオススメは、1万円の投資を続けながら最低貯金額を達成し、その後の投資比率を増やすことが重要です。

下記で、最低貯金額について解説しますね!

最低限必要な貯金額とは?

あくまで筆者の独断ですが、貯金100万円or給料3か月分が目安です。

あくまで筆者の独断ですが、貯金100万円or給料3か月分が目安です。

この金額は、生活を継続するのに必要な金額から算出しています。

実は、基本的な有事の際には社会保険で対応できます。

しかし、社会保険でお金を受け取れるまで時間が掛かるので、一時的にあなたの手元から支払いをしなければなりません。

以上の点から、貯金100万円or給料3か月分を目安に生活防衛費を貯金しておくといいでしょう。

保険が不要な理由

理由は単純で、あなたが社会保険に入っているからです。

理由は単純で、あなたが社会保険に入っているからです。

もう少しかみ砕いて伝えると、社会保険は企業の保険と重複する保障が非常に多くあります。

一方でがんや自動車事故に対しての保障はありません。

そのため、一部の保険を除いて民間の保険は二重保障になるので、保険は不要です。

保険が不要な理由はこちらの記事で開設しているので良かったら是非!

投資資金を増やしたいけど増やせない場合

一旦今の家計を見直してみましょう。

一旦今の家計を見直してみましょう。

もしかしたら、ちょっとした無駄遣いが見えてくるかも。

気を付けてほしいのは、いきなり、投資額を月3万3,333円を目指してはいけないということです。

理由は単純で、精神的なストレス負荷がかかりすぎるからです。

そのため、月数千円を目安に、あなたの支出を見直して行きましょう。

家計の見直しには節約が基本です。

こちらの記事で、0からの節約手法をまとめているので良かったらご覧ください!

オススメの証券会社

※転載元:SBI証券公式サイトより

積立nisaを始めようと思っていたそこのあなた!お待たせしました。

ここでは、どこで積立nisaを始めるのがいいかが分かるように、オススメの証券会社を紹介していきます!

オススメは安く取引できる証券会社です。

理由はシンプルで、安い分あなたの利益が増えるからになります。

また、証券会社を選ぶポイントをあげると

・手数料が安い

・クレジットカードで積立ができる

・ポイント還元率が良い

・運用方法が豊富

・取り扱い銘柄が豊富

この5つを基準に判断すると良いでしょう。

下記で、オススメの証券会社を紹介させていただきますね!

楽天証券

※転載元:楽天証券公式サイトより

楽天経済圏を活かせる楽天証券はまだまだお得です。

オススメのポイントは下記になります。

・楽天カードで決済可能(楽天ポイントが貯まる)

※現在は楽天キャッシュでの決済に(還元率0.5%)

・毎月100円から購入可能

・楽天ポイントを利用することで楽天経済圏のポイント還元率がUP

・取り扱い銘柄が170本以上と豊富

・手数料無料

・楽天経済圏でのポイント還元率も上がる

このように、上記で紹介しているオススメポイントを兼ね備えています。

というわけで楽天証券はオススメの証券会社です。

※楽天証券で積立するなら、楽天経済圏を活かすことで更にあなたの生活が楽になります。

楽天経済圏についてはこちらの記事で、楽天証券がオススメな理由はこちらの記事でまとめているので良かったらご覧ください!

SBI証券

※転載元:SBI証券公式サイトより

次にオススメは、SBI証券です。

おそらく、現在1番お得と言われている証券会社でしょう。(※2022年9月現在)

下記が、オススメポイントです。

・三井住友カードで決済可能(Vポイントが貯まる)

・毎月100円から購入可能

・取り扱い銘柄が170本以上と豊富

・投資信託の保有残高に応じて毎月ポイントが貯まる

・手数料無料

実は、純粋なポイント還元率はSBI証券×三井住友カードの方が楽天より高いです。(最大還元率1%)

ただし、三井住友カードゴールドで積立nisa以外の支払いを100万円以上しなければならないので、意外と条件は厳しいでしょう。

もし、100万円以上の支払い見込みがあれば、SBI証券を利用すると良いでしょう。

auカブコム証券

※転載元:auカブコム証券公式サイトより

続いてのオススメはauカブコム証券です。

オススメのポイントは下記になります。

・auPAYカードでクレカ決済可能(Pontaポイントが貯まる)

・取り扱い銘柄は160本以上!

・手数料無料

・auサービスの活用でお得

正直に伝えると、メインは楽天orSBI証券でいいと思います。

もちろんauカブコム証券にも、お得なポイントはあるのですが、auユーザーでかつ銀行口座などを全てau使用にして初めて上記2社に匹敵する還元率になります。

このことから、既にauで生活周りを固めている人はauカブコム証券がお得です。

マネックス証券

※転載元:マネックス証券公式サイトより

最後にオススメしているのはマネックス証券です。

オススメポイントは下記です。

・クレカ決済可能(マネックスカードは1.1%ポイント還元)

・投資信託保有残高に応じて、マネックスポイントを獲得できる

・手数料無料

ご覧のとおり、ポイント還元率はマネックス証券×マネックスカードが1番良いです。

しかし、獲得できるマネックスポイントの汎用性があまり高くないので、楽天証券、SBI証券に劣るでしょう。

使えるかは気にせず、1番ポイントを獲得したい方はマネックス証券はオススメです。

オススメの銘柄

次に、積立nisaを始める際に、とりあえず買っておけば大丈夫なオススメの銘柄を紹介します。

次に、積立nisaを始める際に、とりあえず買っておけば大丈夫なオススメの銘柄を紹介します。

端的に伝えると、オススメはeMAXIS Slim全世界株式です。

理由としては、運用コストが安いからになります。

また、世界の経済成長に合わせて価値が向上するため、利益とリスク対策を同時に取れるからです。

実際私も、eMAXIS Slim全世界株式をメインで購入して、30万円以上の含み益が出ています。

ここでは、eMAXIS Slim全世界株式含め、オススメ銘柄を紹介します。

・eMAXIS Slim 全世界株式

・eMAXIS Slim 米国株式

・eMAXIS Slim 先進国株式

上記3つをそれぞれ、解説していきますね!

eMAXIS Slim 全世界株式

※転載元:eMAXIS Slim公式サイトより

世界の主要な国にまとめて投資できる銘柄です。

オススメポイントは

・運用コストが低いことから、実際の利益が他銘柄に比べ増えやすい

・世界の経済成長に合わせて価値が向上する(平均5%)

になります。

世界の主要な国にまとめて投資できる銘柄なので、利益率も良く、自動的に分散投資ができるのでリスク対策にも最適です。

eMAXIS Slim 米国株式

※転載元:eMAXIS Slim公式サイトより

※転載元:eMAXIS Slim公式サイトより

eMAXIS Slim 全世界株式との違いは、投資先の米国比率が高いことです。

このことから、米国の経済価値が高くなると、投資信託の価値も上がりやすい銘柄です。基本的に、eMAXIS Slim 全世界株式と同じく、

・運用コストが低いことから、実際の利益が他銘柄に比べ増えやすい

・世界の経済成長に合わせて価値が向上する(平均5%)

という、オススメポイントは変わりません。

その中でも、米国の価値に応じて伸び率が多少変わる程度なので、米国に安心感がある方はeMAXIS Slim 米国株式もオススメです。

eMAXIS Slim 先進国株式

※転載元:eMAXIS Slim公式サイトより

※転載元:eMAXIS Slim公式サイトより

上記、二つとの違いは、投資先の先進国比率が高いことになります。

米国株式と仕組みは同じで、対象先が先進国になるだけです。

長期的にみると、伸び率が高そうに見えますが、先は読めないのであまり伸びない可能性もある銘柄になっています。

しかし安心していただきたいのは、

・運用コストが低いことから、実際の利益が他銘柄に比べ増えやすい

・世界の経済成長に合わせて価値が向上する(平均5%)

という、オススメポイントは変わりません。

少しでも伸びを期待したい方にオススメとなっております。

ポイント

お気づきだと思いますが、上記3つの銘柄はそれぞれ投資先の国の割合が違うだけで、中身は同じです。

そのため、上記3つへの投資は分散投資になるので好みで選んで大丈夫です。

傾向としては

・攻めた投資先

eMAXIS Slim 先進国株式

・守りの投資先

eMAXIS Slim 全世界株式

・安定した投資先

eMAXIS Slim 米国株式

という感じでしょう。

証券会社・銘柄の選び方

ここでは、自分で投資先を考えたい方向けに、証券会社と銘柄を選ぶ際の目安になる基準を紹介いたします。

ここでは、自分で投資先を考えたい方向けに、証券会社と銘柄を選ぶ際の目安になる基準を紹介いたします。

・【証券会社選び】手数料

・【証券会社選び】獲得ポイント

・【銘柄選び】運用実績

・【銘柄選び】自分のリスク許容度

こちらの4つの観点から、結論までを下記で紹介していきますね!

【証券会社選び】手数料

1つは株式売買の手数料を選定基準にすると良いでしょう。

1つは株式売買の手数料を選定基準にすると良いでしょう。

理由はシンプルで売却益が減らないようにするためです。

具体的には、手数料無料の証券会社を選ぶのがオススメです。

上記で紹介した証券会社は全て手数料が無料のため安心してください。

単純ですが、売却益を減らさないために、手数料を判断基準にすると良いでしょう。

※上記で紹介した以外の証券会社では、松井証券、SMBC日興証券、大和証券なども売買手数料が無料です。

【証券会社選び】獲得ポイント

あくまで、クレジットカードで支払いした際に判断すべきことですが、獲得できるポイントの種類も大事な判断項目だと思います。

あくまで、クレジットカードで支払いした際に判断すべきことですが、獲得できるポイントの種類も大事な判断項目だと思います。

なぜなら、ポイントは使えて初めてお得になるからです。

そもそも、使えないポイントをどれだけ貯めても無駄ですよね?

大切なのは、使いやすいポイントをもらえる証券会社を選択することでしょう。

※例:楽天証券=楽天ポイント、SBI証券=Vポイント

各リンクでポイントの使い方を紹介しているので良かったらご覧ください。

【銘柄選び】運用実績

銘柄を選ぶ際は運用実績(含み益)で判断すると良いと思います。

銘柄を選ぶ際は運用実績(含み益)で判断すると良いと思います。

理由としては実際にどれほどの利益が出るかイメージがつかめるからです。

ただし、3年以内の短期実績が目安になってしまうので実際の投資期間である20年間では利益率が変わってしまうことは理解しておいてください。

というわけで、あなたの利益をイメージしやすい、運用実績を基に銘柄を選ぶのも良いと思います。

【銘柄選び】自分のリスク許容度

自分のリスク許容度を基準にするのもよいと思います。

自分のリスク許容度を基準にするのもよいと思います。

なぜなら、投資活動は利益を予測する行為になるので、あなたの考え方によって購入銘柄を購入するのは自然なことだからです。

下記で、一般的な思考傾向に合わせて、銘柄のオススメ傾向を紹介いたします。

※但し、未来予測の話になりますので絶対ではありません。

あくまで当ブログは「eMAXIS Slim 全世界株式(オール・カントリー)」をオススメしております。

・積極的に運用したい方向け

年代的には20代向けの銘柄選びです。

銘柄内の株式割合が高い銘柄を選ぶと良いと思います。

目安としては70%ほどが株式のものだと良いでしょう。

注意点として、株式は債権や金などに比べ価格変動が大きいので、投資期間を長期で設けられる方にオススメしています。

・リスクを抑えて運用したい方向け

年代的な目安としては30代くらいの方にオススメの銘柄選びです。

銘柄内の株式の割合が少ないものを選ぶと良いでしょう。

目安としては、株式割合が50%ほどの銘柄にすると良いと思います。

・安定重視で運用したい方向け

年代的には40代の方向けです。

株式の割合が50%の銘柄を購入と同時に債権の割合が高いものを選択すると良いとされています。

【結論】オススメ証券会社+銘柄が安定感あり

※転載元:eMAXIS Slim公式サイトより

ちなみに、有名な投資家ですら必ず利益の出る銘柄は見つけることはできません。

なので、正直これから初めて投資を行う方は、先程紹介の「eMAXIS Slim 全世界株式(オール・カントリー)」をクレジットカードで購入できる証券会社を選択するのをオススメしています。

リスク対策+利益率ともに安定感が他とは違うのでまず、「eMAXIS Slim 全世界株式(オール・カントリー)」を購入してみてください。

積立nisaで満足できない場合

あなたがもし、積立nisaの投資額で満足できない場合、こちらの3つへの投資も考えるといいでしょう。

あなたがもし、積立nisaの投資額で満足できない場合、こちらの3つへの投資も考えるといいでしょう。

※まだ、積立nisaで手一杯という人は飛ばしてしまってOKです!

・iDeco

・一般NISA

・仮想通貨

下記でどんなものか紹介していきますね!

※満足している=積立nisaに年40万円投資済みで、かつ余剰資金がある状態。

iDeco

積立nisaの次はiDecoを利用すると良いでしょう。

理由は所得税控除があるので、今のあなたの経済状況を更に良くしてくれるからです。

また、積立nisaと同じように投資運用してくれるので、今の資産も増えて、将来の資産も増える優れものかと思います。

注意点はただ1つ、iDecoは一度申し込んでしまうと、解約や一時的に投資を止めることができません。

そのため、万が一あなたの身に何かあり、収入が止まってしまう場合は生活が苦しくなる恐れがあります。

というわけで、積立nisaの次は、無理のない範囲でiDecoへ投資するといいでしょう。

一般NISA

一般NISAの利用をオススメするのは、ある程度の投資知識がある方です。

理由は一般nisaは金融庁による一定の基準クリアをしてない商品が存在しているからです。

また、積立nisa、iDecoと比較して短期で回収する投資として利用すると良いでしょう。

こちらは、非課税期間が5年間だからです。

投資期間が短期でかつ、商品が基準をクリアしていないので、より投資知識がある方向けの制度になっています。

このことから、1度投資について一定の知識を付けてから利用すると良いでしょう。

仮想通貨

完全に趣味の範囲ですが、仮想通貨への投資もいいでしょう。

完全に趣味の範囲ですが、仮想通貨への投資もいいでしょう。

理由としては、将来的に必要となる技術だからです。

※あくまで個人的な見解

ちなみに、仮想通貨で1番有名な銘柄が、BTC(ビットコイン)と銘柄になります。

実は、オランダの有名機関投資家によると、1BTC=1億円になるとのことです。

現時点のBTC(ビットコイン)の価値は約300万円前後

※2022年10月辞典

単純計算、33倍になるって凄いですね!

もちろん、必ずそうなると決まっているわけではないですが、価値が上がるものとして投資対象になるでしょう。

もし、仮想通貨について興味が出たら1度購入してみるといいと思いますよ!

こちらの記事で、仮想通貨の買い方について紹介しているので良かったらご覧ください

まとめ

いかがでしたか?

積立nisaは月1万円からでも十分意味があるので、迷っているなら是非1度始めてみてください!

そして、大切なのは徐々に投資額を増やすことなので、無理のない範囲で投資額を増やしましょう。

最後におさらいしておきましょう!

①積立nisaを月1万円から始めた場合、いくらになるのか?

・利率3%の場合/総額:3,283,020円

・利率5%の場合/総額:4,110,337円

・利率5%&投資額3万3,333円の場合/総額:13,700,985円

投資額&金利&投資期間の数字が大きいほど資産は増える

②そもそも積立nisaとは?

2018年1月からスタートした積立投資専用の少額投資非課税制度

購入投資信託の売却益が購入から20年間非課税になる

iDecoと違い、住民税控除はない

③積立nisaのメリット、デメリット

【メリット】

・運用益に課税されない

・100円からでも始められる

・売買に関してタイミング判断が不要

・長期運用での投資可能

・クレカ決済で積立金額×1%前後のポイントがもらえる

【デメリット】

・元本割れの可能性あり

・購入できる投資信託の商品数が少ない

・購入枠限度額が年間40万円

・少額投資だと増えない

・20年過ぎると損失であっても課税される。

④積立nisaは1万円の積立で意味があるか否か?

意味はある。

ただし、ゆくゆくは満額投資をオススメ

大事なのは、1万円の投資を続けながら、最低貯金額を達成しその後の投資比率を増やすこと

⑤積立nisaを始めるのにオススメの証券会社

・楽天証券

・SBI証券

あなたの他サービス利用状況によってその他証券会社もオススメにはなる。

⑥積立nisa始める際のオススメの銘柄

・eMAXIS Slim 全世界株式

・eMAXIS Slim 米国株式

・eMAXIS Slim 先進国株式

⑦証券会社・銘柄を選ぶ基準

・【証券会社選び】手数料

・【証券会社選び】獲得ポイント

・【銘柄選び】運用実績

・【銘柄選び】自分のリスク許容度

⑧積立nisaで満足できない場合

別の投資も行うと良い

・iDeco

・一般NISA

・仮想通貨

以上になります。

繰り返しになりますが、積立nisaは月1万円から利用している場合はゆくゆくは満額を目指していただければ、あなたの将来により大きな資産ができるので、一緒に頑張っていきましょう!

また、この積立nisaに関しての情報だけでなく、副収入の観点から仮想通貨やポイ活についてもまとめています!

少しでも興味がある方は、下記記事もご覧ください!